Non ci sono dubbi circa il fatto che l’elezione di Trump abbia innescato forti volumi di acquisto sul dollaro americano e di vendita sull’euro, ma anche sullo yen giapponese. I mercati si aspettano un maggior flusso di investimenti all’interno dei confini nazionali (bene in borsa le small caps ad esempio) a discapito degli investimenti esteri e questo zavorra listini come ad esempio quelli europei alle prese con crisi politiche e inflazione in moderato ma costante calo.

L’inflazione in America, seppur rispettando le attese, conferma che ha smesso di scendere.

Anzi è risalita al 2,6% nel mese di ottobre nella componente headline ed è stabile al 3,3% in quella core. Numeri analoghi si sono visti a monte della catena produttiva con i prezzi alla produzione in aumento.

Si allentano così le aspettative di riduzione dei tassi in America con il mercato che non va oltre i 75-100 punti base di easing monetario.

Aumentano invece quelle di taglio anche piuttosto deciso dei tassi in Eurolandia con gli analisti che vedono il costo del denaro al 1,75% fra 12 mesi. I banchieri centrali che fanno parte del board BCE non mancano quasi mai in eventi pubblici di ribadire che l’economia è debole e le aspettative di inflazione stanno rientrando.

E come dargli torto visto lo Zew sceso sia nella componente aspettative che in quelle correnti ad ottobre. Non contribuisce a fare chiarezza la situazione politica tedesca con le prossime elezioni politiche anticipate che si terrano a fine febbraio.

In questo quadro economico e politico come avevamo previsto il biglietto verde ha avuto vita facile, dopo il break ribassista di 1,08, nello scendere fino a 1,05 contro euro.

Il bilancio delle ultime 8 settimane tutte impostate al ribasso per l’euro è simile a quello di settembre 2023. In quel caso 1,05 contribuì a far risalire la china all’euro dopo un

calo del 5% in due mesi.

Ora ci risiamo anche se obiettivamente si ha l’impressione che l’unica variabile che potrebbe salvare l’euro dalla perdita del supporto possa essere un atteggiamento meno dovish delle attese da parte della BCE proprio alla luce della recente dinamica dei cambi.

Perdere 1,05 per EurUsd significherebbe scendere sotto la parità nei prossimi mesi.

La volatilità è in aumento su EurUsd e dopo diverse settimane consecutive di ribasso che hanno spostato il cambio dalla parte alta delle bande di Bollinger a quella bassa, ci si chiede se questa volta il cambio avrà ragione di supporti dinamici che nell’ultimo anno hanno dimostrato di saper contenere gli ardori del biglietto verde.

La velocità e l’intensità con cui EurUsd sta interessando la lower band di Bollinger rispetto alle altre due situazioni viste nell’ultimo anno deve mettere in guardia i trader.

Andare long qui potrebbe aver senso ma significa andare contro ad un mercato che sembra decisamente ben impostato per proseguire la sua corsa.

I segnali arrivati prima del martedì elettorale da dollaro e rendimenti reali erano chiari seguendo i sondaggi. Trump vincente. E così è andata lanciando in orbita il dollaro e i tassi reali statunitensi. Questa volta il buy rumors sell news non ha funzionato e anzi la tendenza si è esacerbata confermato quanto il mercato aveva lasciato intendere. Maggior protezionismo da parte dell’Amministrazione Trump, spinta alla crescita economica interna (il rally delle small caps si spiega con questi due fattori) e quindi più inflazione. Dollaro e tassi di interesse in rialzo sono state le dirette conseguenze all’evento accompagnate dai massimi storici nuovamente ritoccati a Wall Street. Al gruppetto si aggiunge pure Bitcoin con la presenza di Elon Musk che sembra garantire une bel futuro all’universo crypto.

Ma questa è stata anche la settimana della FED con l’ennesimo e super scontato taglio dei tassi da parte di Powell di 25 punti base in una mossa che però rischia di essere l’ultima se le aspettative di inflazione ricominceranno a salire e i propositi trumpiani di lasciare in eredità una golden age per l’economia a stelle e strisce prenderà corpo. Powell ha cercato di fare l’equilibrista tra domande circa i suoi rapporti con Trump e le prossime mosse di politica monetaria. Con il mercato non più sicuro che il FOMC di dicembre si tradurrà in un nuovo taglio nei tassi.

Intanto in Europa trema la Germania dopo il “licenziamento” da parte del Primo Ministro del Ministro delle Finanze. Divergenze di vedute e volontà di andare a chiedere la fiducia in Parlamento dove Scholz potrebbe però trovare un’opposizione in grado di metterlo in difficoltà. A quel punto si andrebbe a nuove elezioni in un paese che dopo aver perso molto dalla parziale frizione nei rapporti con Russia e Cina, sta vivendo un periodo di difficoltà economica con una crisi demografica senza precedenti che mina il sistema di welfare pubblico. La crisi dell’auto (Volkswagen in primis) rischia di mettere in crisi l’intero sistema politico di quella che un tempo era la locomotiva dell’eurozona.

Ma dopo l’elezione di Trump anche la BCE è in difficoltà. L’aumento dei tassi americani sui tratti più lunghi di curva ha indebolito l’euro e nuovi tagli nei tassi rischiano di spingere ancora più giù una moneta unica che ovviamente importa inflazione dall’estero. Il dilemma su cosa fare con i tassi a Francoforte è sempre più forte visti i deboli dati macro dell’intera Eurozona.

La rottura ribassista di EurUsd sembra essere definitiva. Tutto lascerebbe pensare ad un dollaro pimpante nei prossimi mesi grazie alle politiche che Trump metterà in pratica e di stampo inflazionistico. E l’Europa naviga nelle difficoltà economiche e politiche. EurUsd ha disperatamente tentato di aggrapparsi ai supporti ma poi zona 1,078-1,08 ha ceduto di schianto portando immediatamente il cambio a 1,07. Si fanno concrete le possibilità di un ritorno in zona 1,03/1,04. Per la conferma definitiva serve un il break rialzista del Dollar Index, ancora non arrivato.

Come avevamo segnalato nel precedente rapporto i livelli di supporto chiave di EurUsd erano posizionati tra 1,078 e 1,08. Il mercoledì nero dell’euro ha dato il via ad un ribasso definitivo destinato a rilanciare le sorti del dollaro, con la chiusura di settimana che ha confermato la tendenza. All’orizzonte si sta profilando una divergenza tra oscillatori e prezzo molto interessante (per questo sarebbe opportuna la conferma del Dollar Index), ma al momento la strada verso il basso per EurUsd sembra spianata.

Le banche centrali disfano e le banche centrali fanno. Almeno per quanto riguarda EurUsd non ci sono molti dubbi circa l’influenza che lo spread di tasso tra Area Euro e USA esercita sul cambio.

Adesso che il mercato ha ridotto l’ottimismo su un aggressivo taglio dei tassi FED e aumentate le aspettative di maggiore iniziativa da parte della BCE, EurUsd si è mosso di conseguenza verso il basso seguendo in maniera speculare l’andamento del differenziale di tasso EU-US ora negativo per oltre 160 punti base.

Le aspettative sui tassi rimangono comunque un fattore bearish per EurUsd.

Al momento il mercato prezza tra i 150 e i 175 punti base di riduzione del costo del denaro in Europa. Ridotti invece a 125 i punti base attesi in ridimensionamento dall’altra parte dell’Atlantico.

E con la Francia che offre rendimenti superiori a quelli di Spagna e Portogallo, gli effetti negativi sull’euro non potevano che riportarci esattamente dove avevamo previsto, ovvero nell’importante area di supporto di 1.08.

A tutto questo si aggiungono le tensioni crescenti tra Israele e Iran e le revisioni nelle prospettive di crescita tra le economie europea ed americana che acquiscono le divergenze. Il Fondo Monetario Internazionale ha rivisto al rialzo il Pil atteso negli Usa per il 2024 e 2025 (rispettivamente 2.8% e 2.2%) mentre ha rivisto al ribasso quello della zona Euro (rispettivamente 0.8% nel 2024 e 1.2% nel 2025).

Infine c’è il count down per il voto americano di novembre. Per Trump e Harris un testa a testa che influenzerà inevitabilmente anche il mercato valutario.

Il Fomc previsto per il 6-7 novembre sarà molto interessante arrivando esattamente dopo il voto.

Con quella appena conclusa diventano quattro le settimane di ribasso consecutive per EurUsd con una intensità importante che riporta il cambio a ridosso dei supporti di area 1,08.

Qui si posizionano la trend line crescente che sale dal bottom di ottobre 2023 e sarà necessario per l’euro mostrare un segnale concreto di reazione.

In caso contrario il ritorno a 1,05 ma soprattutto il formale addio al trend rialzista dell’euro sarebbe praticamente cosa fatta. L’ipervenduto raggiunto da EurUsd su scala giornaliero, come quello già visto ad aprile, potrebbe essere un primo tassello in grado di favorire il rimbalzo dell’euro.

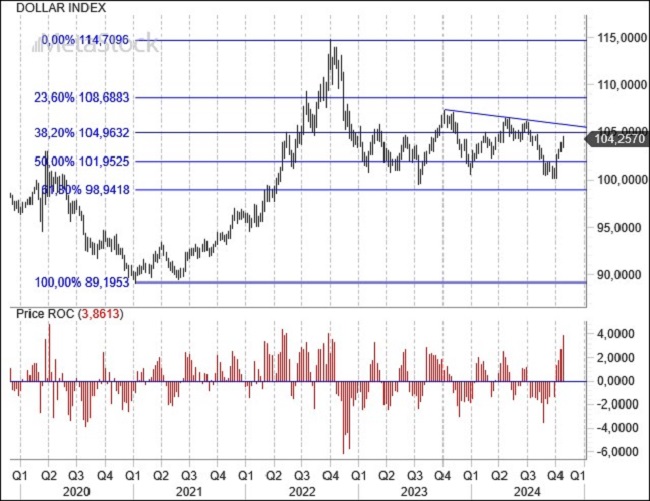

Prognosi ancora riservata su EurUsd e prognosi riservata anche per il Dollar Index dove stiamo ritornando a ridosso di resistenze chiave, quelle di 105.

Il biglietto verde, nonostante le attese eccessivamente dovish delle scorse settimane, non è sceso sotto i minimi del 2023 rimbalzando in modo vigoroso e portando a quattro le settimane consecutive di rialzo dai minimi di settembre.

Capiremo presto con il test di area 105 se quella in corso è una fase che fa da intermezzo ad un percorso bearish di medio periodo (all’interno, comunque, di un bull market che nasce post crisi del 2008) o altro. Il tasso di variazione mensile tocca intanto l’importante livello del 4% segnalando una sorta di ipercomprato sul biglietto verde.

Non sono mancate in settimana le dichiarazioni di esponenti della Federal Reserve che hanno invitato alla prudenza sui tassi di interesse. Tagli sì, ma con giudizio e sempre tenendo ben presente l’andamento di inflazione e stato dell’occupazione. I prezzi al consumo a settembre hanno fermato il loro percorso di rallentamento. Il mondo del lavoro non sembra invece per ora vivere particolari difficoltà. Non così scontati i due tagli nei tassi entro fine anno come il mercato si aspetto e di questo hanno preso atto alcuni mercati come quello valutario.

Intanto si avvicinano le elezioni con Trump Harris sempre testa a testa in un clima stranamente poco eccitato da parte di media e analisti a differenza di quattro anni fa.

In Europa intanto la BCE conferma le attese riducendo i tassi di 25 punti base.

Lagarde ha confermato che il processo di disinflazione in Europa è ben avviata con il target 2% che verrà raggiunto nel corso del 2025.

I rischi per la crescita rimangono al ribasso e questo permetterà alla politica monetaria di farsi più espansiva nel corso del 2024-2025 se i dati confermeranno le premesse.

Mercati obbligazionari che vedono ancora una limatura nei rendimenti di mercato ed euro debole che si avvicina ai supporti chiave contro il dollaro.

Lo scenario disegnato la scorsa settimana su EurUsd si è realizzato in pieno con il biglietto verde che, violato al ribasso l’importante livello di 1,10, ha avuto vita facile fino a 1,08 pre meeting BCE.

Qui arriva però il difficile per il biglietto verde, almeno lato analisi tecnica.

Come si vede dal grafico infatti EurUsd è entrato in ipervenduto poco prima del raggiungimento della zona che identifica i supporti chiave e questo, negli ultimi due casi, è stato un fattore che ha stoppato le velleità del biglietto verde.

A ottobre 2024 e aprile 2024 l’ipervenduto ha praticamente centrato in pieno il bottom primario dal quale la moneta unica europea è ripartita. Sarà così anche questa volta?

Il doppio massimo registrato da EurUsd in prossimità delle resistenze di 1,12 ha dato il via ad un fiume di vendite ininterrotto sull’euro.

Un “sell” del mercato rafforzarto dall’idea che se da una parte è vero che la BCE taglierà ancora i tassi, la FED potrebbe essere indotta ad una riflessione più profonda visti gli ultimi dati.

Questo movimento da parte del cambio più importante del pianeta ha riportato temporaneamente EurUsd al di sotto di quella down trend line che ha contenuto i rialzi fino ad agosto. Evidente anche da questa figura come il supporto chiave è quello posizionato in area 1,08.

Sfondare verso il basso avrebbe il sapere dell’esaurimento di una tendenza bullish per l’euro cominciato a fine 2022.

I verbali del recente meeting della FED di settembre evidenziano un contesto di economia ancora in salute dove vengono esclusi scenari di recessione nel breve termine. E del resto la crescita previsionale rimane robusta. Secondo il GDP Now redatto dalla FED di Atlanta la crescita del terzo trimestre dovrebbe superare il 3%. Una previsione allineata ad un altro modello, quello della FED di New York.Le aspettative dei mercati sul taglio dei tassi si sono quindi ridimensionate con un taglio da 25 punti base in ciascuna delle riunioni di novembre e dicembre al momento prezzata dagli analisti.

Il motivo di questo raffreddamento e anche del ritorno del rendimento dei titoli decennali americani sopra al 4% si chiama inflazione. Uscita al di sopra delle attese sia nella versione dei prezzi al consumo che di quelli alla produzione. L’inflazione americana a settembre è salita del 2.4% (2.5% a luglio ma 2.3% le aspettative degli analisti), ma soprattutto con un dato core al 3.3%. Stessi segnali sono giunti dai prezzi alla produzione, solitamente anticipatori di quelli al consumo. Il PPI è salito del 1.8% su base annua a settembre, ma soprattutto è il dato core a stupire con un rialzo del 2.8% in accelerazione rispetto al 2.6% di agosto.

Dove invece la convinzione che il costo del denaro deve scendere velocemente è alta è in Europa. La BCE è chiamata ad una sforbiciata più robusta e rapida per ridare slancio ad un’economia che si sta afflosciando e che richiede vitamine monetarie ora che l’inflazione sta rapidamente convergendo verso l’obiettivo del 2%. Nel meeting di questa settimana sono dati per sicuri tagli da 25 punti base per un “cut” totale di 150 punti base nei prossimi 12 mesi.

Il differenziale tassi a breve termine in questo momento sta incidendo sulle valutazioni del dollaro americano. Sono stati sufficienti alcuni dati di crescita confortanti lato USA per allontanare il biglietto verde da livelli pericolosi offrendo un rafforzamento che ancora non è da KO. Quello potrebbe arrivare se le politiche monetarie ad esempio di Euro e Stati Uniti improvvisamente cominciassero a divergere.

I segnali che provengono da Washington sembrano però andare in altra direzione con la necessità di procedere con tagli più moderati rispetto a quello che ci si aspettava qualche settimana fa. Il mercato è passato dai 175-200 punti base di tagli attesi nei 12 mesi a 100/125. Il differenziale di tasso tra Stati Uniti e Germania sulle scadenze decennali esprime molto bene il perché l’euro si è indebolito nelle ultime giornate. Uno spread favorevole ai Treasury garantisce una remunerazione adeguata per rimanere sul dollaro secondo gli investitori.

Riprendiamo il grafico pubblicato la scorsa settimana di EurUsd con tanto di onde di Elliott e ritracciamento di Fibonacci ad accompagnare e cercare di spiegare i movimenti di prezzo.

Come si vede chiaramente abbattere 1,10 ha avuto un impatto sfavorevole all’euro che in teoria, con questo doppio massimo, dovrebbe dirigere la sua prua verso 1,08. Rimane un ultima speranza per l’euro in zona 1,0905 dove si posiziona il top di onda 1 e il 50% di ritracciamento dell’intero rialzo. Scendere sotto aprirebbe la strada ad un definitivo ribasso.