Powelll depone le armi e davanti alla Commissione Finanze del Senato americano ha comunicato ai mercati quanto necessario sia accelerare il tapering, ovvero la riduzione del piano di stimoli generata dal riacquisto di obbligazioni. Probabile quindi il raddoppio del tapering a dicembre passando da 15 a 30 miliardi di dollari con la fine prevista per marzo. E siccome la parola transitoria dovrà essere rimossa dalle future dichiarazioni che riguardano l’inflazione, anche il rialzo dei tassi negli USA avverrà nel primo semestre 2022. Immediata la reazione del dollaro che comunque non è riuscito a scalfire quell’area di 1.12 che caratterizza la base di supporto più importante nel rapporto con l’euro.

Il motivo è da ricercare nel contestuale calo delle aspettative inflazionistiche e nell’appiattimento della curva dei rendimenti che segnale rallentamento economico in vista, fisiologico considerando il vero e proprio boom 2021.

La domanda interna americana è esplosa grazie ad una combinazione senza precedenti di stimoli monetari e fiscali. E’ arrivato il momento di togliere dal tavolo un po’ di euforia deve aver pensato la FED ed infatti la reazione di azioni e commodities non è stata delle migliori post audizione di Powell. Probabile a questo punto un po’ di volatilità fino al prossimo meeting della FED previsto per il 15 dicembre.

In Europa il Covid torna a fare paura con la variante Omicron che ha colpito soprattutto le borse europee preoccupate da nuovi lockdown. La mappa dei contagi è in rapido aumento e i dubbi circa la capacità dei vaccini attuali di arginare l’onda sudafricana preoccupa i mercati.

L’inflazione della zona Euro ha sorpreso al rialzo con un tasso annuo 4,9% contro attese di 4,5%. Anche il tasso core è salito ben oltre il 2%, a 2,6%. Preoccupano i prezzi alla produzione usciti con un rialzo in doppia cifra a ottobre (19%) e questo suggerisce una persistenza delle pressioni sui prezzi. Chissà se il 16 dicembre Miss Lagarde cambierà quell’atteggiamento decisamente dovish dei giorni scorsi e che aveva contribuito ad affossare l’euro.

Sul cambio EurUsd non ci sono grandi novità se non la conferma che i supporti reggono e che area 1.12 è fondamentale per la ripartenza di EurUsd. Le tensioni sugli spread periferici europei rimangono un elemento di disturbo nel tentativo di recupero dell’euro. L’estensione del ribasso in corso risulta pari a 1.618 volte la prima proprio a 1.123 e questo rappresenta un punto tecnico cruciale. Il fatto che il biglietto verde abbia interrotto il suo rafforzamento nonostante la forte volatilità sui mercati azionari ci fa pensare ad un proseguimento dello stallo con un range 1.12-1.15 che al momento sembra essere lo scenario più probabile per le prossime settimane.

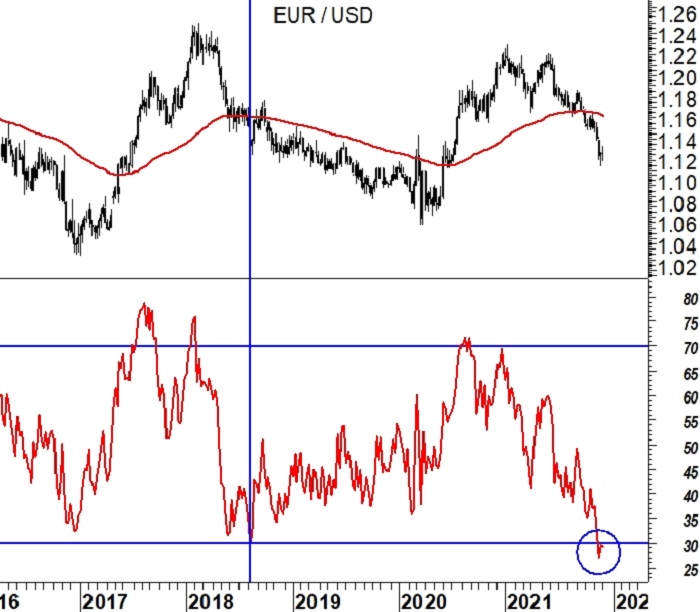

Torniamo a EurUsd ma su scala settimanale. Il cambio è sceso in ipervenduto. L’ultimo episodio risale al 2018 ed in quel caso eravamo solamente a metà di un percorso bearish su EurUsd che avrebbe condotto il cambio diversi mesi dopo a 1.06.

Anche allora la violazione della media mobile a 100 giorni aveva favorito l’accelerazione al ribasso e il contenimento successivo. Questo suggerisce 1.16 come resistenza per le prossime settimane.